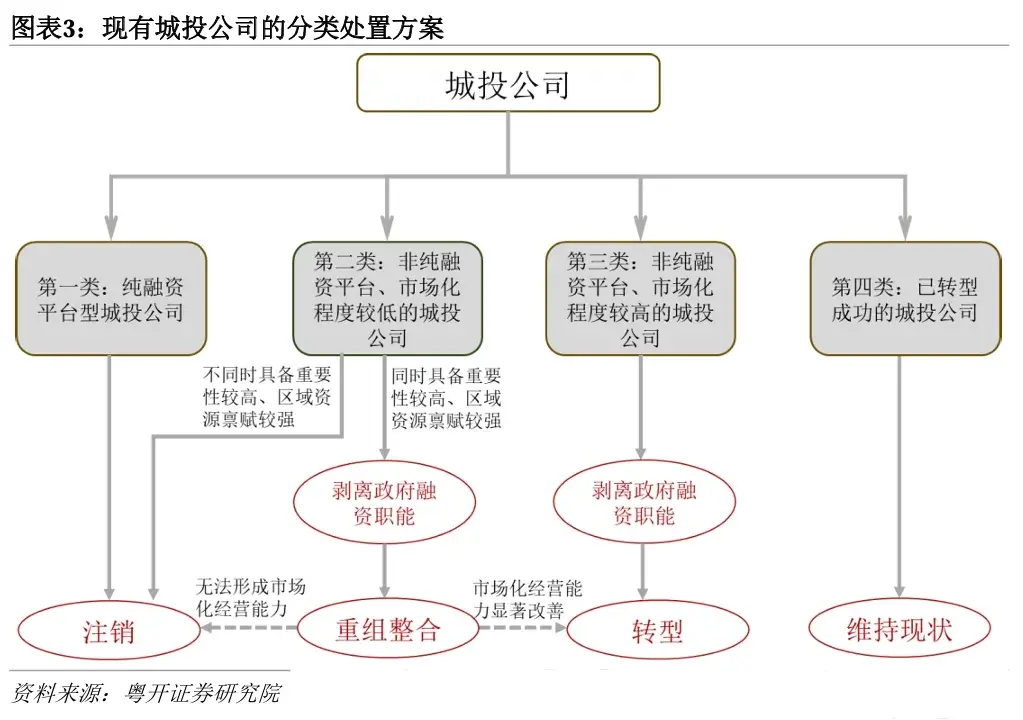

今年以來,城投債凈融資規模同比小幅減少,城投轉型的迫切性進一步提升。不過城投公司自身經營情況千差萬別、外部條件多樣,城投公司轉型的進度和方案都存在差異性。結合當前債務風險化解需要以及城投公司發展現狀,我們總結出城投轉型的四大類,詳情如下。

第一類:純融資平臺類的城投公司

這類城投公司主要承擔公益性項目融資功能、沒有實質性經營活動。其業務實質是“三代”,即代政府融資、代政府投資、代政府出納;典型特征包括:主營業務收入有限,基本不盈利,與政府之間的往來款規模較大,資產負債率較高等。

對于這類城投公司的債務將全部轉為政府債務,在處理好歷史債務問題、合理安置相關人員、妥善處置資產后,將逐步進行注銷,但需要一定周期。

第二類:市場化程度較低的城投公司

這類城投公司介于純政府融資平臺與市場化程度較高的城投公司之間,兼有政府融資和公益性項目建設運營職能,如部分建設投資公司、建設開發公司、交通投資公司等,具有實質性的經營業務,有一定規模的主營業務收入,但公益性與準公益性業務占據較高比例,導致整體盈利水平不高,短期內難以完成市場化轉型,但仍具備挖掘潛力的價值,例如部分基礎設施建設投資公司、棚戶區改造(保障房建設)公司、建設開發公司等。

對于這類城投公司,也須先徹底剝離政府融資職能,對于其歷史上因承擔公益性或準公益性項目產生的債務,甄別確認后轉為政府債務,解決好歷史包袱后,根據其重要性和區域資源稟賦情況進行分類處置,優先以重組整合為手段提升規模效應,視其后續發展情況決定是否繼續推動其市場化轉型,但對于無力實現市場化運作的城投公司,應堅決注銷,做到“不留尾巴”。

第三類:市場化程度較高但尚未轉變為獨立市場化經營主體的城投公司

這類城投公司是現階段公共資產運營維護能力和城市潛在價值挖掘能力較強的城投公司,從轉型階段上看,此類城投公司可能已處于轉型過程之中、但尚未完全轉型為獨立自主經營的市場化主體;也可能雖然尚未開始轉型,但具備一定的轉型基礎,未來轉型的難度較低、轉型成功的可能性較大。例如,部分綜合性城投公司、部分公用事業類城投公司、部分產業投資類城投公司、部分文化旅游類城投公司等。

針對這類城投公司,地方政府應減少不必要的行政干預,規范各類業務的市場化合作機制,在必要時給予資產、資源支持,持續推動其轉型發展,直至完全轉型為可自負盈虧的獨立市場化經營主體。

第四類:已經成功轉型為獨立市場化經營主體的城投公司

此類城投公司已經完全剝離了政府融資職能,并可以實現自主經營、自負盈虧、自擔風險、自我約束、自我發展,應視為一般的國有企業,無需政府的特別干預和處置措施。當地政府應不斷優化營商環境,鼓勵和支持其在市場公平競爭機制下獨立發展,持續地完善市場化經營機制、優化資源配置、提升運營效率,集中資源發展具有市場競爭力的核心業務,不斷增強自身的盈利能力。

圖片來自粵開證券

目前來看,至少在今明兩年,全國范圍的地方債務風險化解工作仍將持續開展,城投債融資政策整體上仍會偏緊,傳統城投企業新增融資受限持續,積極尋求轉型的城投企業將會獲得市場的更多認可,面臨的融資環境也將更加寬松,以上四類大家可對號入座,適當關注轉型中的城投公司。

文章來源網絡,如轉載涉及版權等問題,請留言與我們聯系,我們將在第一時間處理,非常感謝!本內容所述觀點不構成具體投資建議或要約邀請。

招賢納士

招賢納士